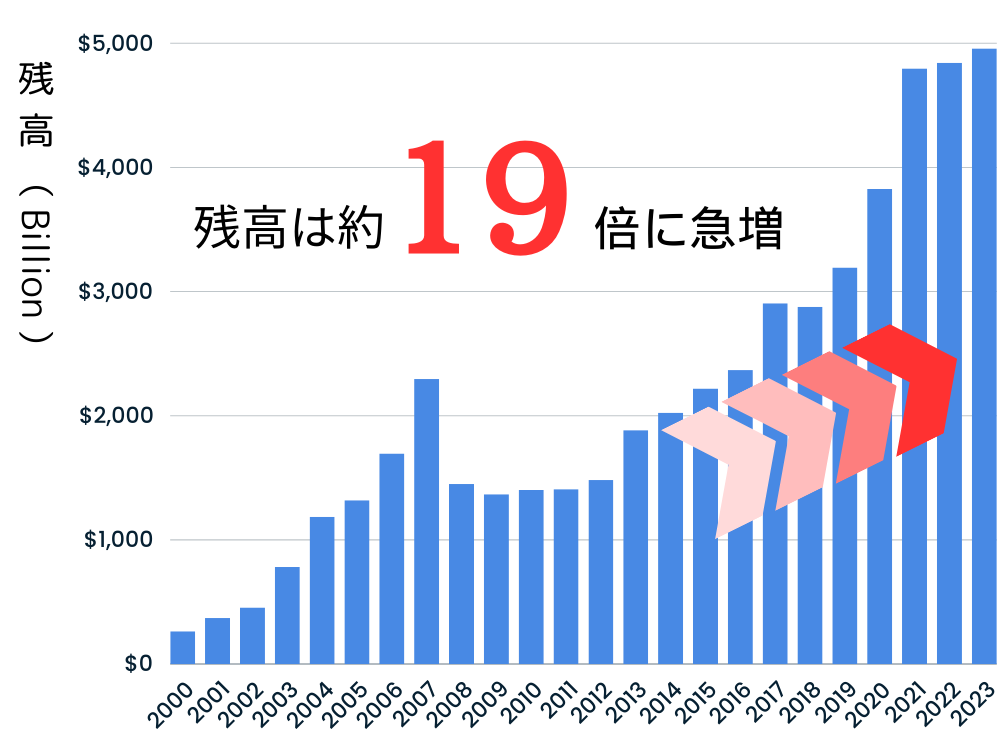

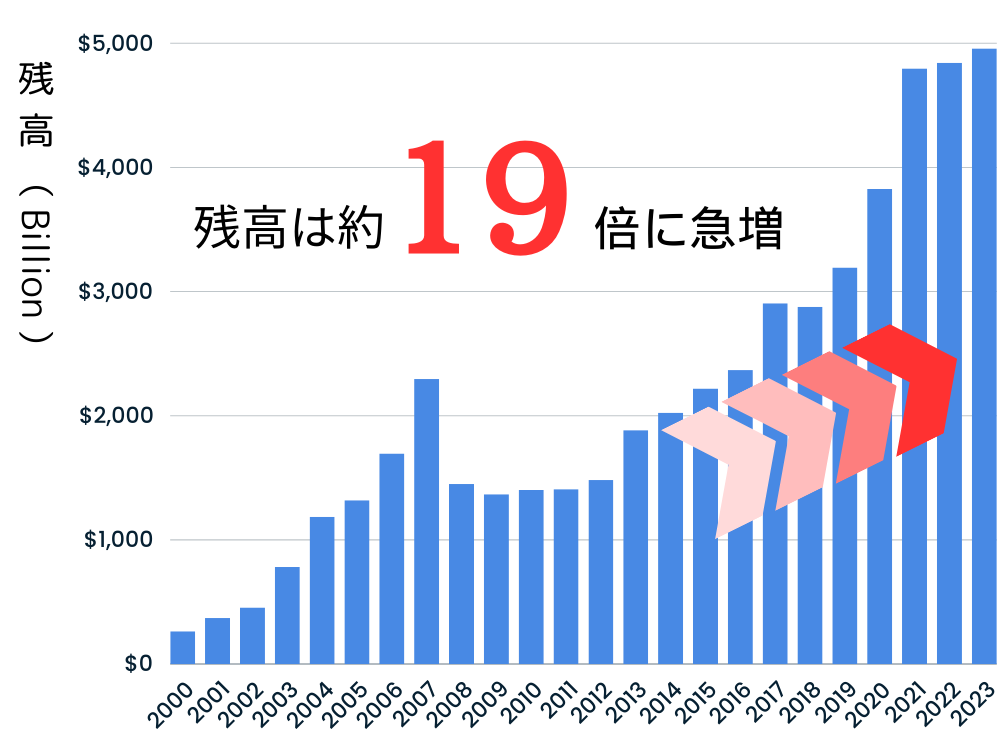

世界中で高まる

ヘッジファンドへの人気

ヘッジファンドの運用残高

400兆円を超え、過去最高を更新中

出典:BarclayHedge – Hedge Fund IndustryAssets Under Management – Historical Growth of Assets

をご案内

「中小企業からニッポンを元気にプロジェクト」

公式アンバサダー 小雪

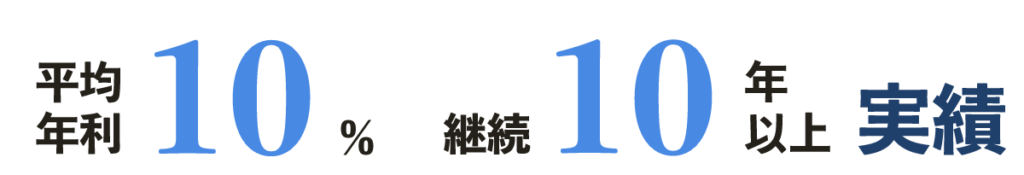

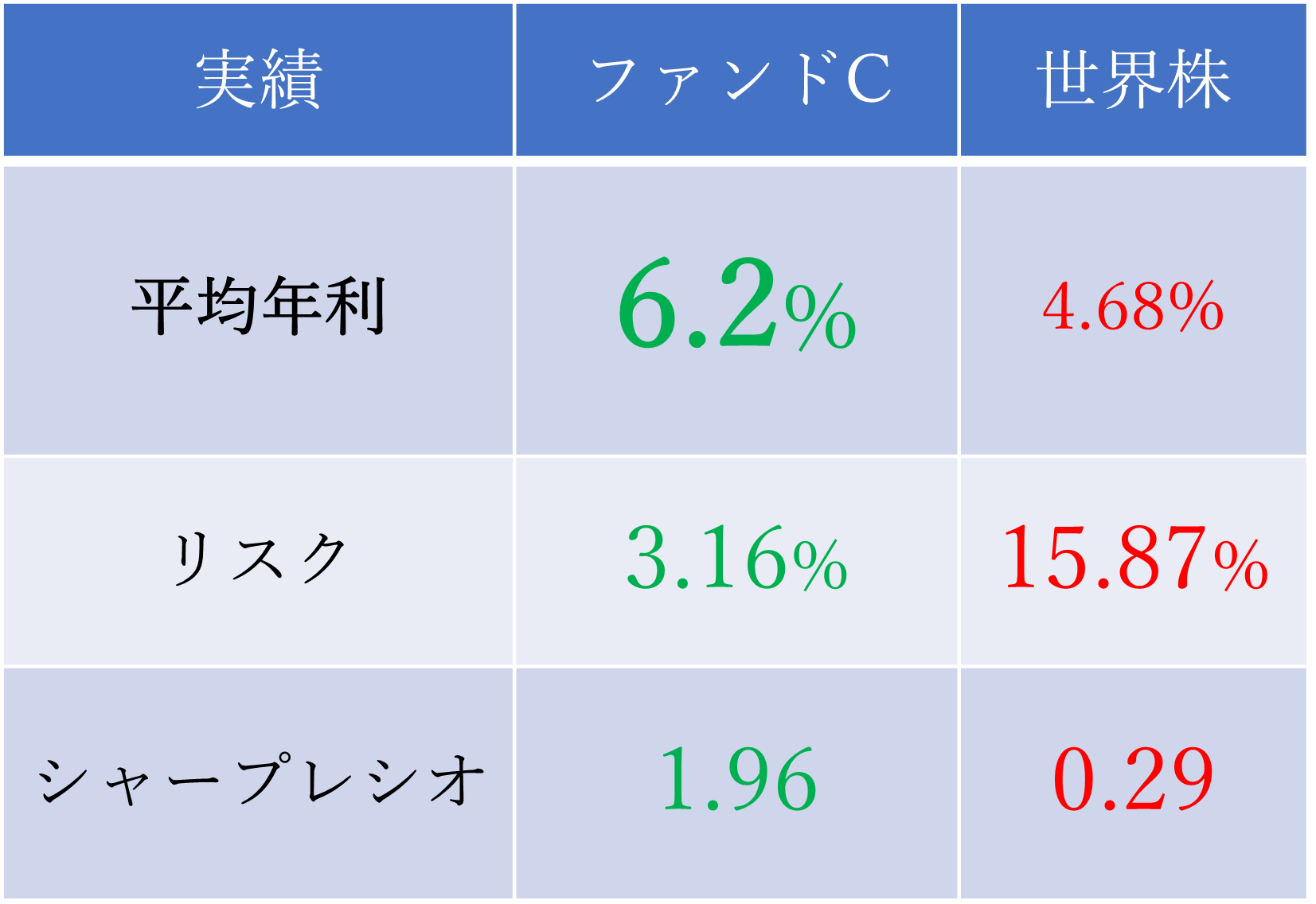

リスクを抑えながらも金融業界最高レベルの高利回りを実現。長期でインデックスを超える実績。

数々の運用実績の賞を受賞し、徹底した資産運用管理体制を持つヘッジファンドを厳選。

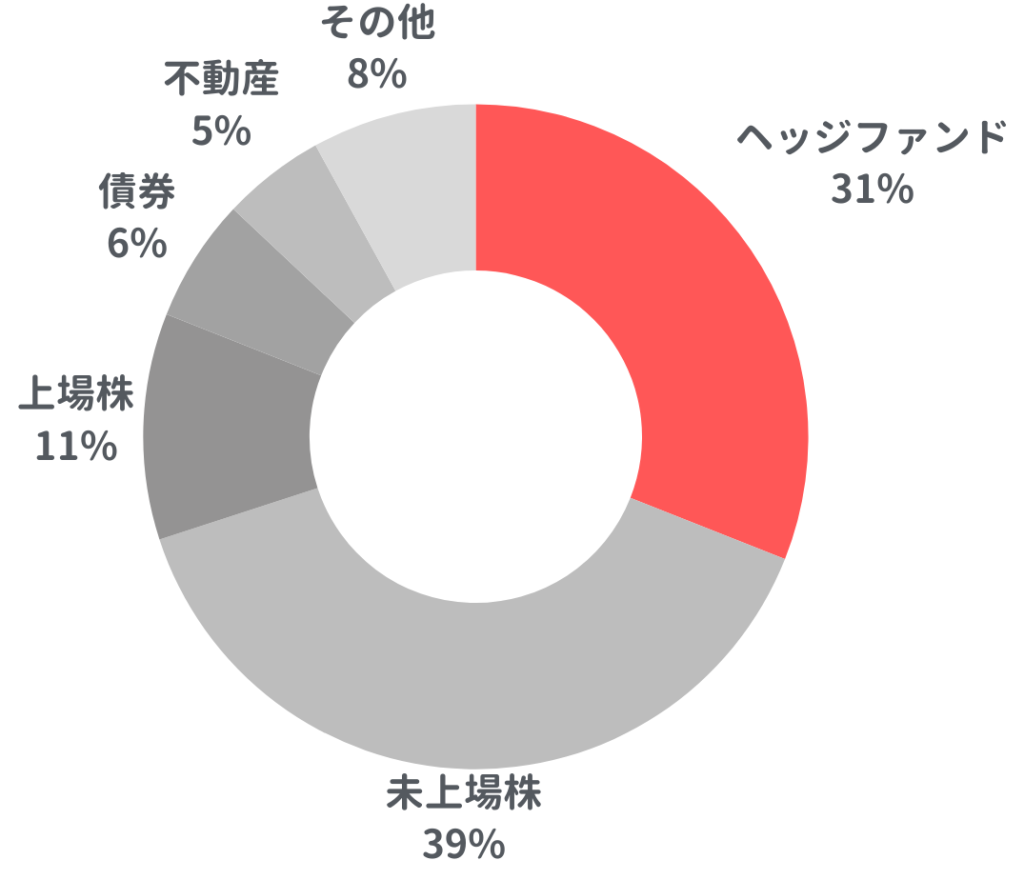

ハーバード大学基金などの一流機関投資家も投資中のアセットクラス。

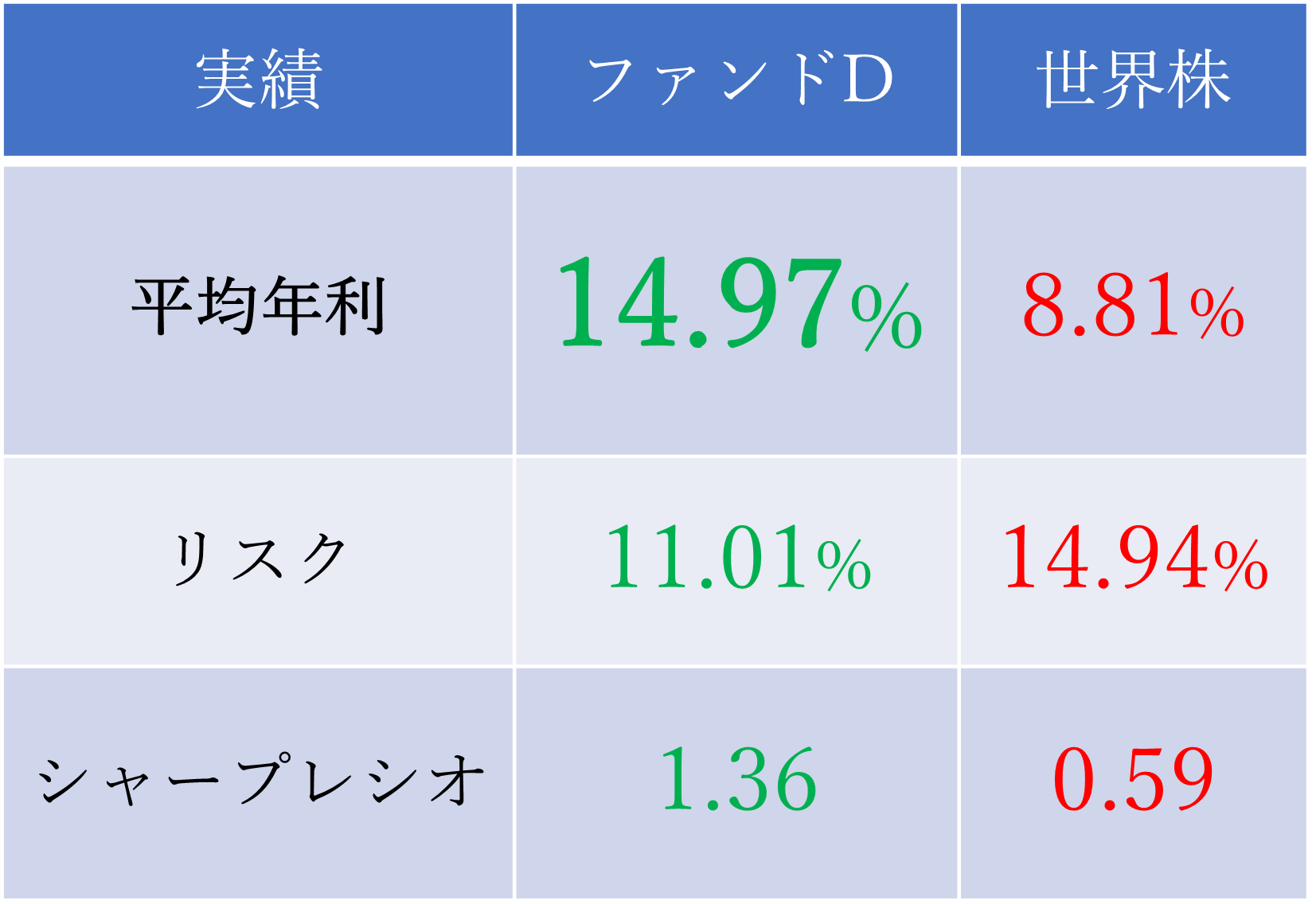

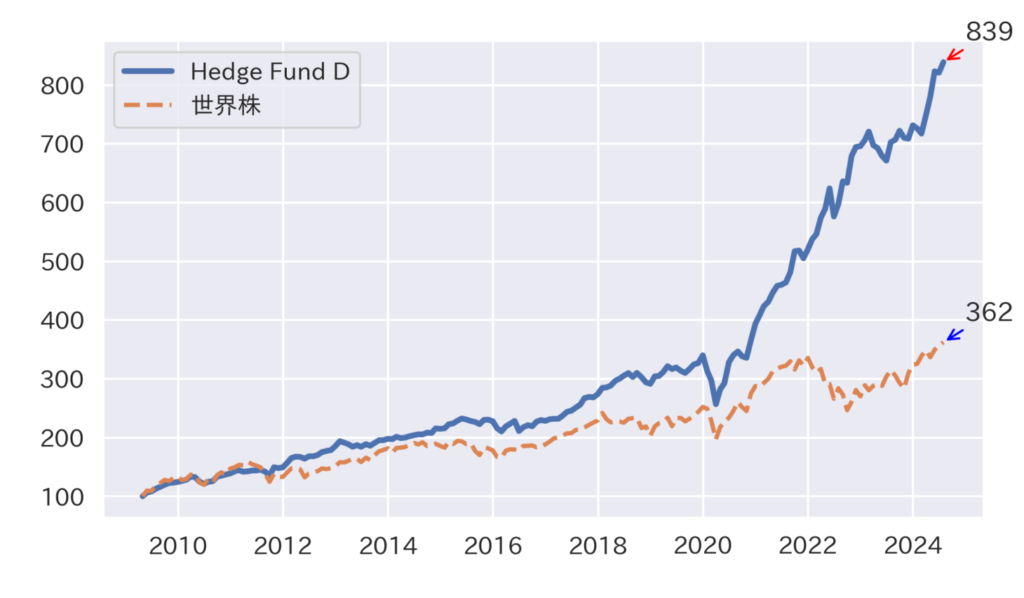

イベントドリブン戦略ヘッジファンドD

比較:FTSE All World Index(世界株インデックス)

期間:2009年4月〜2024年7月

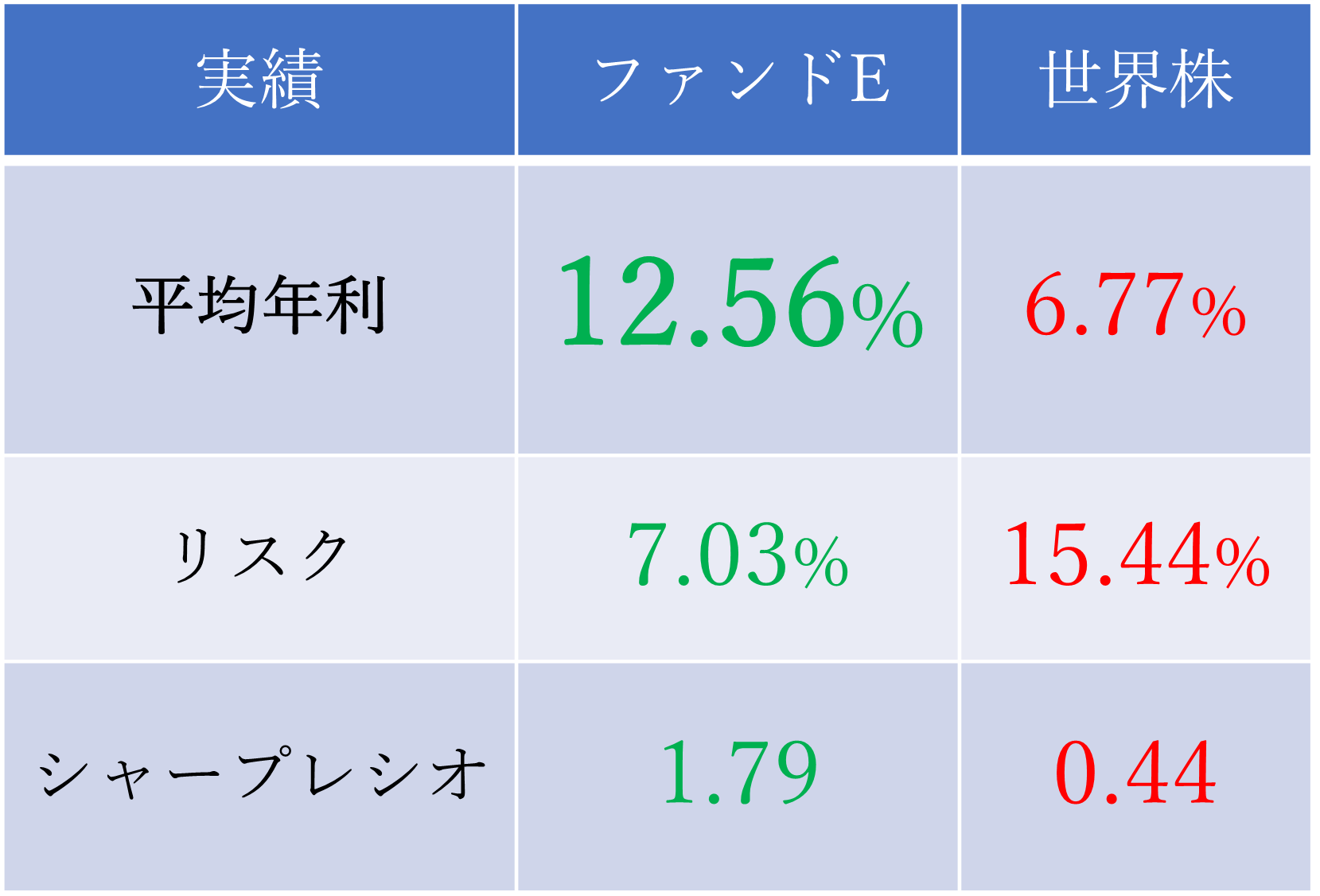

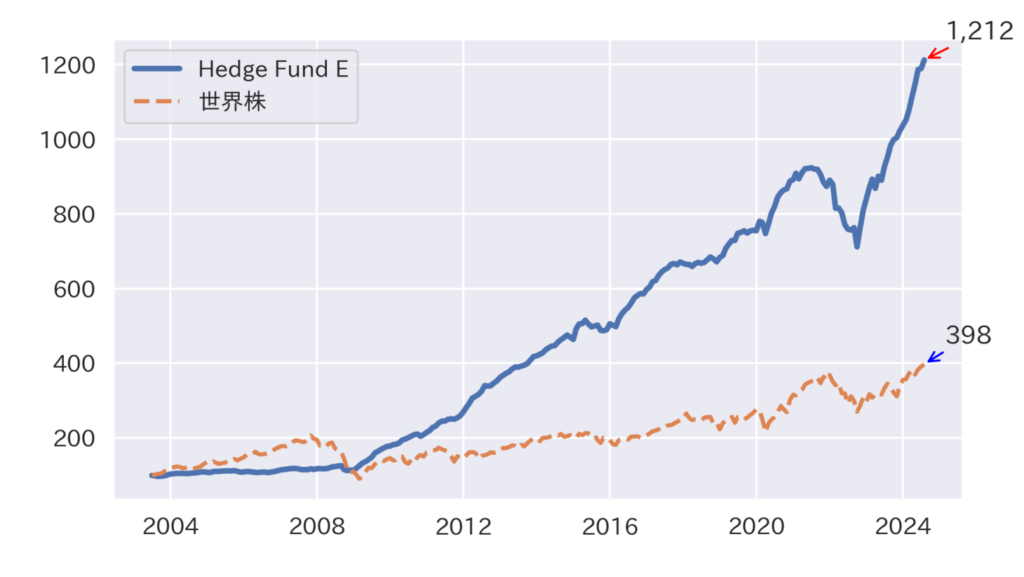

債券レラティブバリュー戦略ヘッジファンドE

比較:FTSE All World Index(世界株インデックス)

期間:2003年6月〜2024年7月

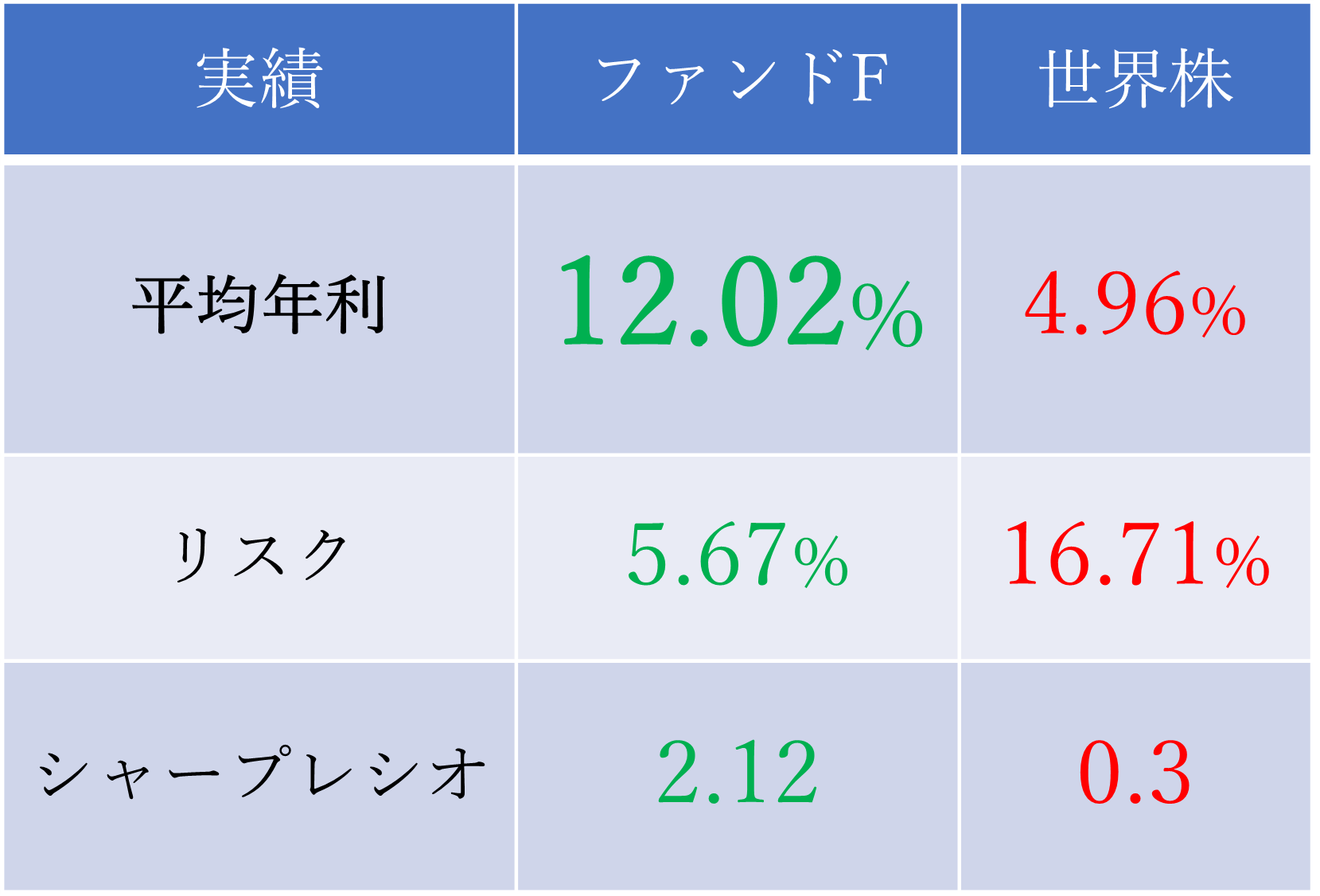

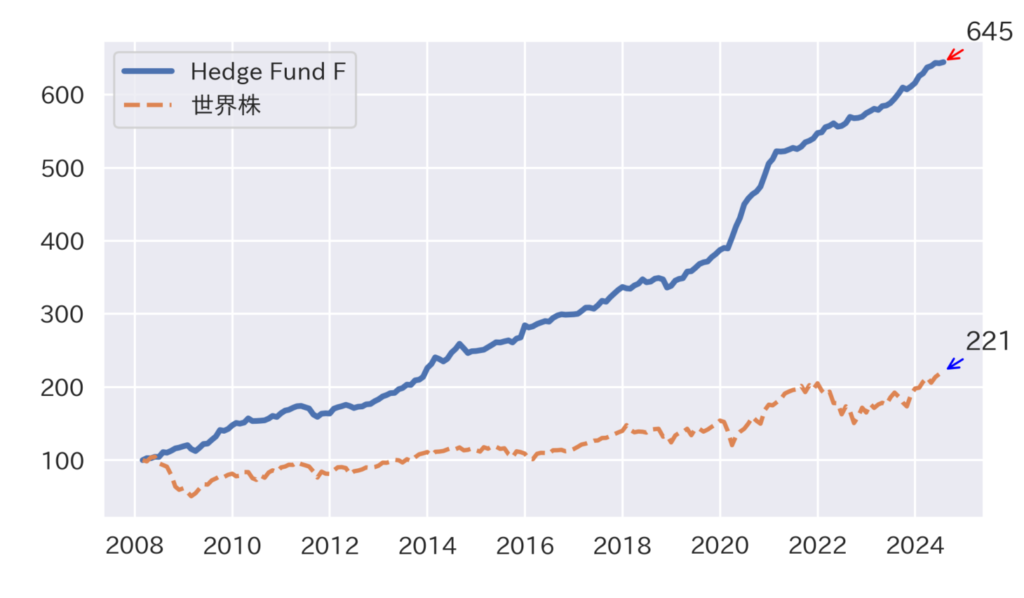

マルチストラテジー戦略ヘッジファンドF

比較:FTSE All World Index(世界株インデックス)

期間:2008年2月〜2024年7月

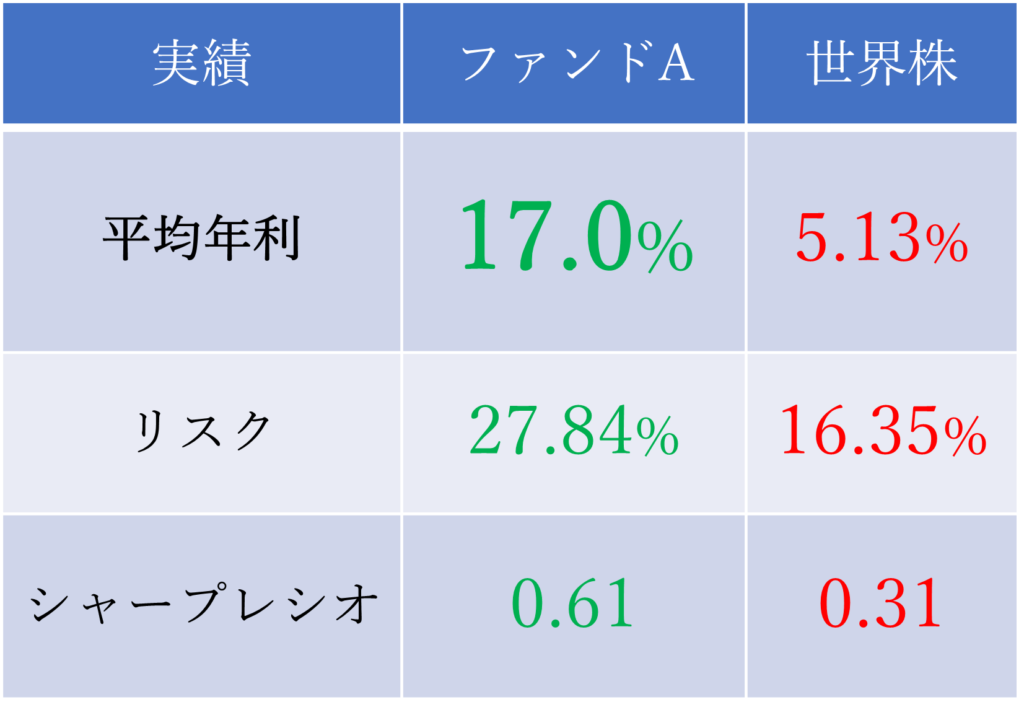

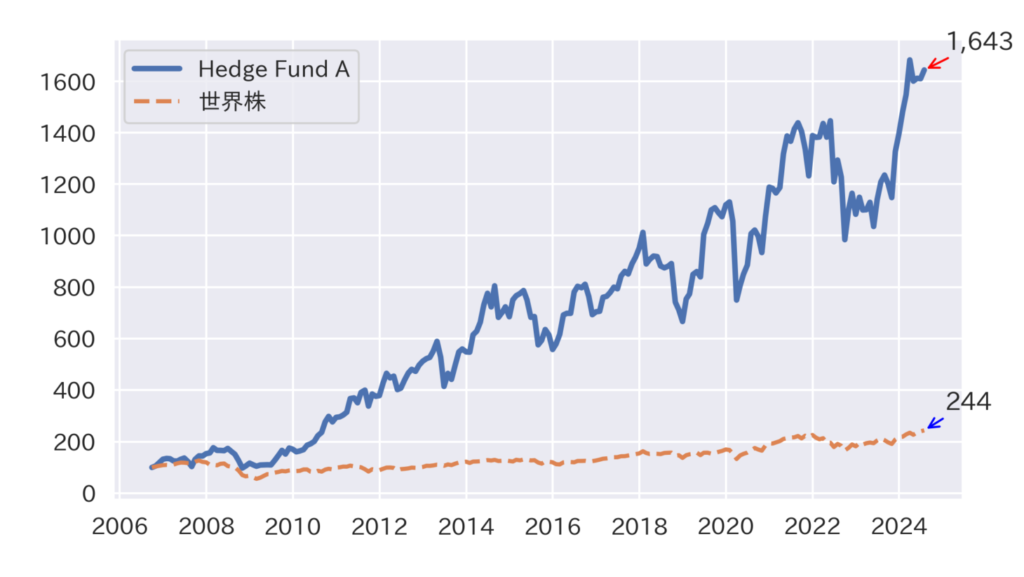

グローバルマクロ戦略ヘッジファンドA

比較:FTSE All World Index(世界株インデックス)

期間:2006年9月〜2024年7月

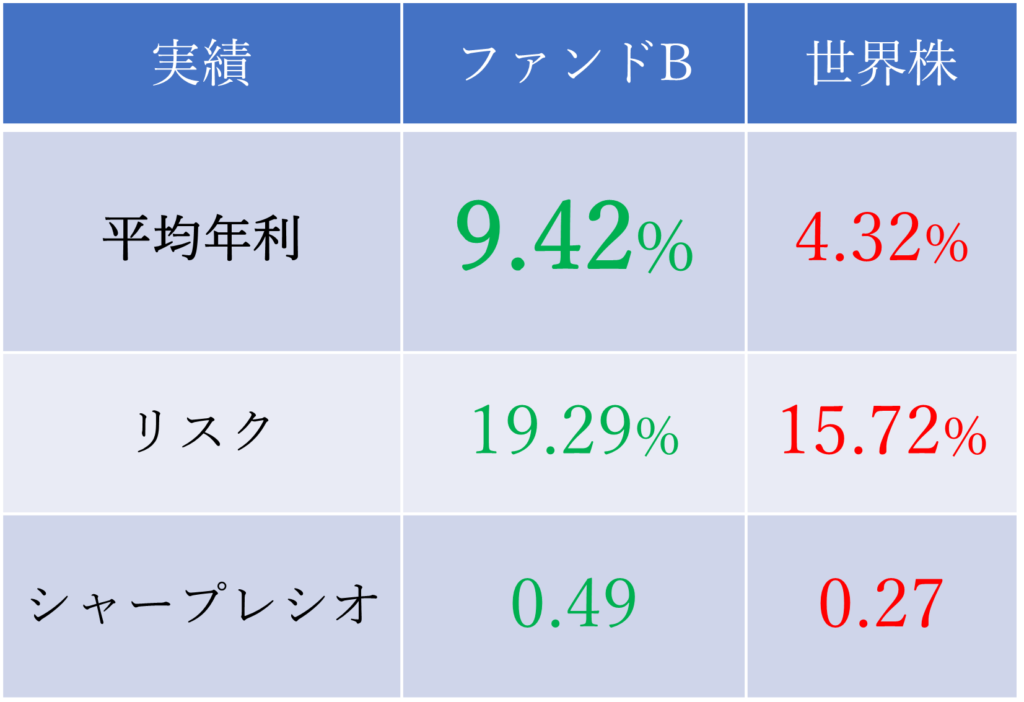

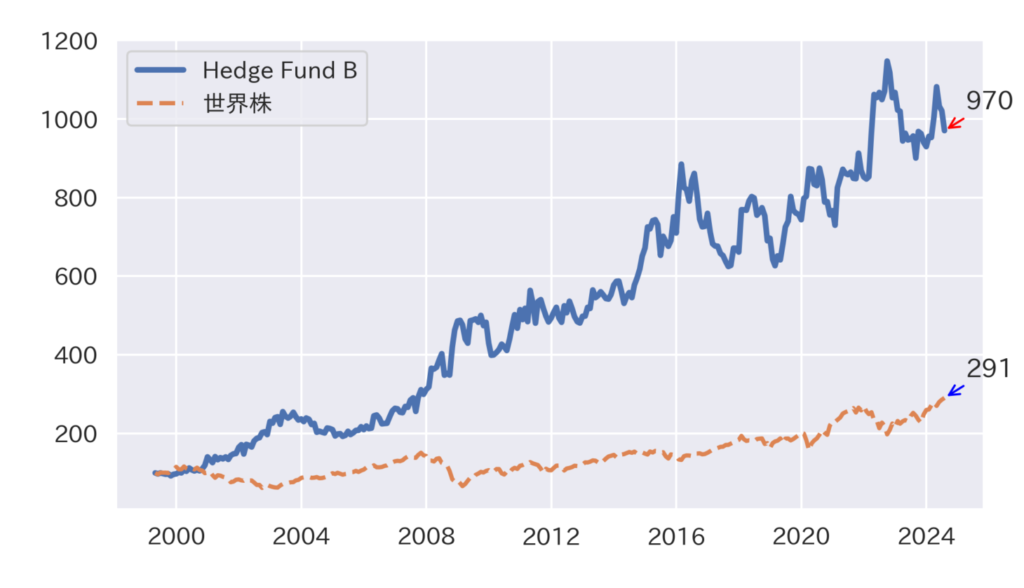

トレンドフォロー戦略ヘッジファンドB

比較:FTSE All World Index(世界株インデックス)

期間:1999年5月〜2024年7月

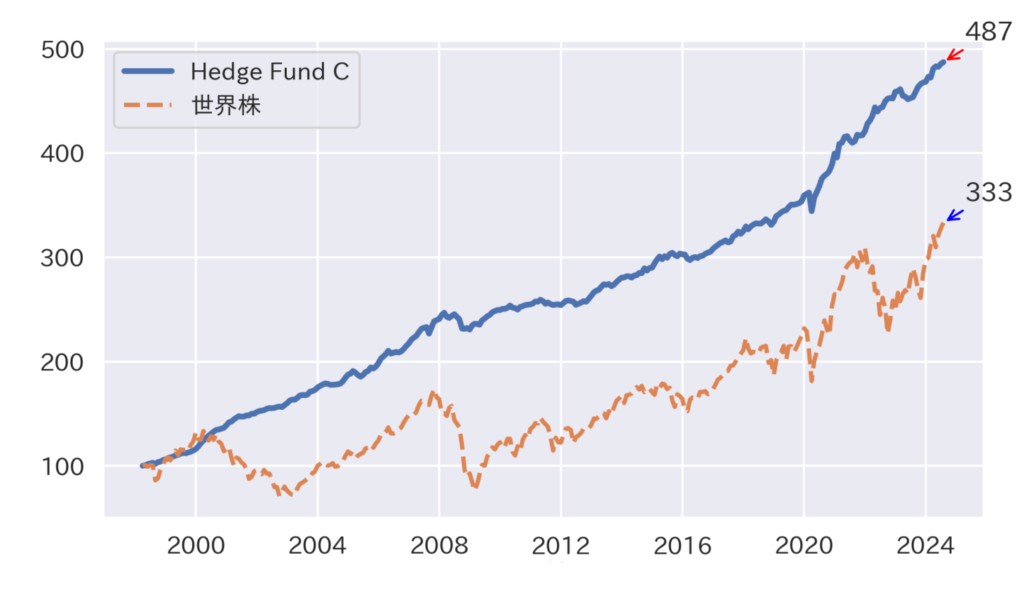

ファンドオブヘッジファンズ戦略ヘッジファンドC

比較:FTSE All World Index(世界株インデックス)

期間:1998年3月〜2024年7月

出典:BarclayHedge – Hedge Fund IndustryAssets Under Management – Historical Growth of Assets

運用資金の31%をヘッジファンドで運用中。

出典:Harvard University’s Financial Results for Fiscal 2023

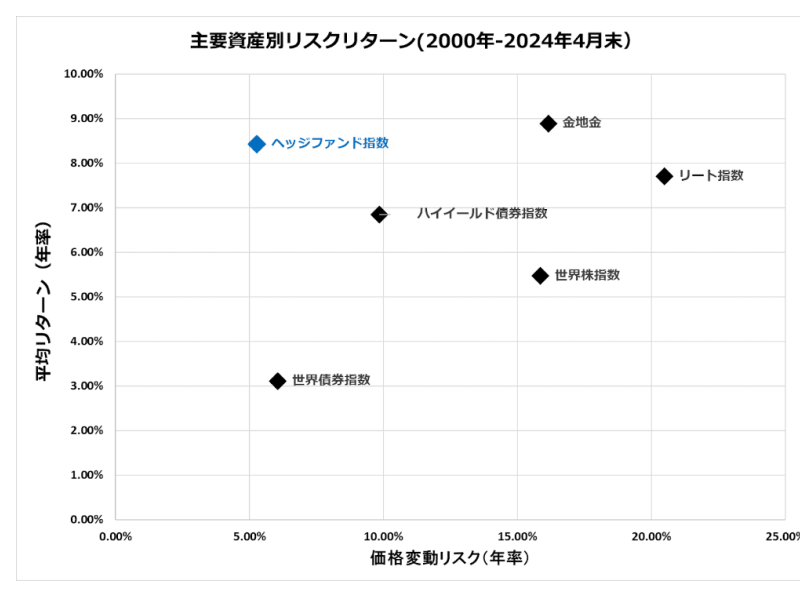

ヘッジファンドは、債券よりも低いリスクで株式よりも高いリターンの実績があります。

※各種インデックスの月次リターンを用いてデータ期間の年率換算リターンを当社が計算。 計算期間:2000年~2024年4月。 参考:ヘッジファンド:Eurekahedge Hedge Fund Index, 世界株:FTSE All World Index, リート:FTSE/NAREITオールエクイティREIT指数, ハイイールド(新興国)債券:BBGグローバルハイイールドトータルリターン, 金:金価格スポットレート。

※2024年TPCマーケティングリサーチ調べ

※2023年12月末実績

※2023年12月末実績

「中小企業からニッポンを元気にプロジェクト」

公式アンバサダー 小雪

〒100-0005

東京都千代田区丸の内1-8-2

鉄鋼ビルディング10F

● JR東京駅 八重洲北口から徒歩約2分

● 地下鉄丸ノ内線・東西線・千代田線・半蔵門線・三田線「大手町駅」B10出口直結

※氏名はいずれも仮称

実績資料ご案内

世界10万本以上のファンドからお客様のご希望に沿った最適なヘッジファンドを選定いたします。まずはリスクリターン資料をご覧いただき、是非他の金融商品とその実績をお比べ下さい。

プライベート相談

すぐにご相談されたい場合や、実績にご納得いただけた場合、プライベート相談へとお進み下さい。知識と経験豊富な専属の担当者が、お客様のご資産ポートフォリオ全体のご提案までを無料で行います。

ご投資手続きのご案内

ご提案のポートフォリオやヘッジファンドが気に入られた場合、具体的なご投資手続きのご案内をいたします。

継続的な投資相談

ヘッジファンドに投資後、運用状況についてお客様のタイミングで定期的に相談を行います。3年以上の長期投資を前提としていますが、お客様の環境の変化により柔軟にアドバイスいたします。

法規制上、基本的に日本国内に登録(例:有価証券届出書の提出等)された金融商品しか紹介することができないためです。 これは日本国内で営業している金融商品を販売している会社全てに当てはまります。

その上国内に登録のあるファンドは世界全体のわずか10%にも満たない※1ため、国内の投資機会はかなり限定的なものであると言わざるを得ません。

対して当社は金融庁登録の「投資助言会社」※2であり、ご紹介可能なファンドは国内外を問いません。 世界10万本以上のファンドから、お客様のご希望に沿うファンドを選定し、ご紹介することが可能です。

※1国際投資信託協会レポート”Worldwide Regulated Open-End Fund Assets and Flows Second Quarter 2023”より

※2金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一番の違いは手数料体系です。銀行や証券会社、IFA等(=「販売会社」)は、金融商品の「販売手数料」が主な収益源です。 このような手数料体系の場合、投資家側に2つの課題が生じます。

1つ目は、投資家の長期投資を行おうとする希望に向かないということです。 資産運用の基本は長期投資です。しかしながら、販売者側はそれでは販売手数料の最大化はできません。 そのため、どうしても売買回数を増やそうとするインセンティブが販売者側には働いてしまいます。

2つ目は、結果的に投資家の利益に反する結果になりやすい点です。 金融商品の販売手数料は、基本的には商品ごとに異なります。そしてお客様が儲かる商品と、手数料収入が大きい商品は必ずしも一致しません。 そのためお客様の意向をくみつつも、販売者側の手数料収入が高い商品の提案が優先されてしまいがちです。

対して当社の手数料体系は、「お客様のご投資額とその増減」に応じた仕組みになっていますので、 お客様の資産が増えることで当社の手数料も増える構造になっています。 もし一時的に評価額が下がってしまった場合は当社の手数料も下がりますが、当社としてはそれがあるべき姿と認識しています。

そのため、常に長期目線で投資家側に立ったアドバイスが可能な仕組となっております。 また、当社はお客様にヘッジファンドを紹介するにあたり、運用会社・販売会社(セルサイド)等からいかなる手数料も受領しておりません。 まさに、お客様の利益を最優先させる仕組・体系になっているのが、当社の手数料体系です。

各ヘッジファンドごとに異なるため一概には言えませんが、概ね2,000万円程度からとなっております。

当社と投資助言契約締結後、当社のアドバイザリーに基づきヘッジファンドに投資をする場合には、 初期報酬3%(税抜)と継続報酬0.9%(税抜)が発生いたします。

投資助言契約を締結していただく前段階での、ポートフォリオ相談やファンドのご説明は、何度でも無料でご利用いただけます。

なお、当社以外に投資に係る事務手数料等が別途必要になる場合があります。ヘッジファンドにより各種費用が異なります。 詳しくはご利用時に個別にお尋ねください。 投資助言手数料の詳細につきましては、担当コンサルタントより交付する投資助言契約の締結前交付書面および投資助言契約書を十分にお読みください。

どんな状況でもリターンを目指すファンドです。 そもそもヘッジファンドは、「リスクをヘッジする(=抑える)」ファンド、という意味合いから誕生しました。

通常の投資信託(インデックス・アクティブ含む)やファンドラップ等は、相場が下がっている状況ではマイナスを許容せざるを得ません。 そして多くの規制の下での運用になるため、投資戦略が限られてしまい、どうしても相場や景気の影響を多分に受けてしまします。

しかしながらヘッジファンドは、限定された投資家のみに解放されているファンドのため、比較的少ない規制の下での運用が可能です。 そのため運用の制限が少なく、どんな相場状況でも常にリターンを目指すことができます。

ヘッジファンドは長期投資での運用を前提としているため、3年未満の短期運用をご希望のお客様には、大変申し訳ございませんがご投資をお断りしております。

なお法人様でのご投資も可能となっております。詳しくはコンサルタントまでお申し付けください。

事務管理会社が基準価格を算定するため、虚偽報告を防止する体制がとられています。また監査法人によるチェックも1年に1回は受けています。

なお当社がご紹介するヘッジファンドは、ファンド設立来の実績データから顧客の資産保全体制にいたるまで、徹底的に調査分析しております。

その上で、お客様に安心してご投資いただけると判断したファンドのみを厳選してご案内しておりますので、どうぞお気軽にご相談下さい。

創業から16年間、ヘッジファンドを専門として世界中のファンドを調査分析しているためです。

当社は2000年代から、海外ヘッジファンドの実績にいち早く注目しておりました。今でこそヘッジファンドは世界中の富裕層、機関投資家からの人気が絶えませんが、当時はまだその実績が広く知られておらず、いわば「知る人ぞ知る」存在でした。

そうした時代から一部の国内富裕層の方々と海外ヘッジファンドとの懸け橋となってきたことで、今では数多くの一流海外ヘッジファンドにアクセスできるようになりました。

また当社は、長期投資を前提としたお客様に限定してご案内をしており、実際にご投資をされたお客様も長期投資を続けていただいています。

このような実績に基づき今では、通常では最低投資金額が数億円に設定されているヘッジファンドでも、数千万円程度からの投資も受け付けていただけるようになりました。

・お客様のポートフォリオ、リスクリターン志向に合ったヘッジファンドの選定、ご案内

・投資実行時、売却時の手続きサポート

・ご投資中ファンドのモニタリング、運用レポートの和訳、解説

・分析部による国内外マーケット分析情報のご共有(月次版と4半期版の2種)

・その他お持ちのご資産等の運用アドバイス(ヘッジファンドご投資中のお客様に限ります)

が主なサービス内容です。

ご投資後はご投資家様限定の会員サイトをご案内させていただき、各種限定情報はそちらからご自由にご覧いただけます。

当社は海外ヘッジファンドを専門に創業16年、累計の投資助言契約額は累計で1395億円以上、業界最大手の投資助言会社です。 海外ヘッジファンドを専門とした経験豊富なコンサルタントがお待ちしておりますので、どうぞ安心してご相談いただけますと幸いです。

各種お問い合わせはこちらから

■ 最低投資金額を含む運用会社やファンドに関する最新情報・投資機会について、投資助言契約者に対して情報を中立な立場から提供しています。

■ 具体的な金融商品の固有名詞につきましては規制の関係上、弊社との投資助言契約を締結された方にのみ開示しております。

■当該評価は過去の実績を分析したものであり、将来の運用成果等を保証したものではございません。

■ 投資によって発生する損益は、すべて投資家の皆様へ帰属します。銘柄の選択、投資の最終決定は、ご自身の判断でなさるようにお願い致します。

■ 当社は販売会社ではないため、運用会社となんらの契約関係も無く、運用会社の判断に何らの影響を与えることはできません。

■ ヘッジファンドへの投資条件は運用会社の状況によって予告なく変更となる場合があります。

■ 本ページ作成においては万全の注意を払っておりますが、本ページに含まれる情報の正確性、更新性、完全性を保証するものではありません。

■ 本サイトは投資判断の参考となる情報の提供を目的としたのもので、金融商品の取得勧誘・販売等を目的としたものではありません。

金融商品取引業者(投資助言・代理業)

関東財務局長(金商)第532号

受付時間 平日10:00~19:00 土日祝:休み

「投資助言実績1395.9億円以上」について:当社の投資助言サービスにより顧客が投資決定した投資額の累計(2008年6月~2023年12月末 投資決定時・円換算、長期積立投資の場合は総積立期間の投資累計額)。「顧客リピート(継続)率93%」について:継続率とは当社の投資助言契約に基づく投資に関して2022年度に投資助言対象資産を有するお客様の人数を分母とし、2023年度中(2023年1月~2023年12月末まで)に売却等により投資助言対象資産残高を有しなくなったお客様を除いた人数を分子として除算した百分率です(小数点第一位を四捨五入)。個人向け海外ファンド助言実績業界No.1について:2024年4月30日現在の金融庁公表「金融商品取引業者登録一覧」において投資助言・代理業に専業登録している投資助言会社のうち、主に個人向けに投資信託を含むファンドを助言対象としている各社の顧客の資産の額を前提とした投資助言契約額・契約件数を調査(2024年5月13日~同年6月28日 TPCマーケティングリサーチ調べ)。 当サイトの内容を「引用」を行う場合には、必ず出典ページへのリンクを併用していただき、引用される内容につき、当社の事前の許諾を得てください。 当サイトへのリンクは自由です。著作権に関する詳しい情報は、公益社団法人 著作権情報センター著作権相談室までご確認ください。「創業者著書が各書店で続々ランキング1位獲得」:公式サイトプレスリリース「高岡壮一郎著『富裕層のためのヘッジファンド投資入門』(ダイヤモンド出版)が各書店で続々とランキング1位を獲得」より、三省堂書店有楽町店ビジネス書週間ランキング1位(2021年6月21日~6月27日)、八重洲ブックセンター本店週間ベストセラー(総合)1位(2021年06月20日~06月26日)。